Analiza finansowa w sektorze MŚP – jak zacząć

Świat finansów to jeden z najmniej lubianych przez małych przedsiębiorców obszarów w firmach. Wyzwaniem jest przede wszystkim bieżące zarządzanie finansami. Dobry biznes to taki, który daje adekwatną stopę zwrotu oraz nie zbankrutuje z powodu problemów z płynnością finansową. Poznaj meandry finansów dla małych przedsiębiorców, przez które przeprowadzą Cię Maciej Kulik, doświadczony CFO (Chief Financial Officer1) oraz dr Maciej Madziński, dyrektor programu MBA IT w Akademii Leona Koźmińskiego i COO (Chief Operating Officer2) w Laurens Coster.

Wyobraź sobie dwie firmy. W jednej z nich przedsiębiorca w roku wygenerował sprzedaż na poziomie 500 000 złotych. Po odliczeniu wszystkich kosztów i podatków w kieszeni pozostało mu jednak 150 000 złotych netto, a zatem jego rentowność netto to pozytywne 30%. Drugi przedsiębiorca pracował dużo ciężej i dzięki temu jego przychód wyniósł aż milion złotych. Jednak ten przedsiębiorca nie był tak efektywny, więc finalnie uzyskał rentowność netto na poziomie 10%. Zarobił zatem jedynie 100 000 złotych netto. To oczywiście bardzo uproszczone porównanie, ale pokazuje, jak ważna jest znajomość podstawowych wskaźników i umiejętność przeprowadzania analizy finansowej w firmie.

Rentowność, płynność finansowa, analiza wydatków, planowanie inwestycji – dlaczego są takie ważne?

Rentowność netto to jeden z najważniejszych wskaźników finansowych, który pokazuje, jaka część przychodów przedsiębiorstwa po odliczeniu wszystkich kosztów (w tym podatków i odsetek) jest zyskiem netto. Jest to kluczowy wskaźnik rentowności, który pozwala ocenić, jak efektywnie firma zarządza swoimi kosztami i jaką ma zdolność do generowania zysków.

W zarządzaniu finansami przedsiębiorstw kluczową rolę odgrywa kontrolowanie płynności finansowej. Utrzymanie odpowiedniego poziomu gotówki w firmie jest niezbędne do pokrycia bieżących zobowiązań i uniknięcia problemów z wypłacalnością. To właśnie brak płynności bywa jednym z największych wrogów przedsiębiorców.

Wyobraź sobie właściciela małego sklepu spożywczego, który regularnie analizuje swoje przepływy pieniężne, aby upewnić się, że ma wystarczającą ilość gotówki na koncie na zakup nowych towarów przed sezonem świątecznym. Dzięki temu unika sytuacji, w której brakuje mu towaru w kluczowym okresie sprzedażowym, a w przypadku braku środków, może podjąć adekwatne działania. Świadomość sytuacji finansowej i umiejętne prognozowanie pozwalają na zbudowanie poduszki finansowej potrzebnej do dokonywania tego typu większych zakupów.

Kolejnym istotnym elementem jest kontrola kosztów. Sprawne zarządzanie wydatkami może znacząco poprawić rentowność przedsiębiorstwa. Warto regularnie analizować strukturę kosztów i identyfikować obszary, w których możliwe są oszczędności bez uszczerbku na jakości oferowanych produktów lub usług. Wysokoefektywne firmy (niezależnie od wielkości) niejako w swoim DNA mają wpisaną wysoką świadomość kosztów i regularnie je kontrolują.

Przykładem może być mała firma IT, która regularnie przegląda swoje wydatki na oprogramowanie i sprzęt. Po analizie właściciel decyduje się na przejście na tańszą, ale równie efektywną usługę chmurową, co pozwala zaoszczędzić 20% rocznych kosztów operacyjnych. Innym przykładem może być decyzja o wykupieniu usług chmurowych w cyklu rocznym zamiast miesięcznego, co z reguły również jest tańsze. Wykupienie usługi wymaga dokonania opłaty z góry, czyli jednorazowego wydania większej ilości „gotówki z kasy” – inaczej niż ma to miejsce w przypadku usługi opłacanej cyklicznie. Wszystkie tego typu działania mają wpływ na cash flow, czyli płynność finansową.

Planowanie inwestycji stanowi fundament skutecznego zarządzania finansami w sektorze MŚP. Regularne tworzenie budżetów oraz prognoz finansowych i ich monitorowanie umożliwiają m.in.:

- lepsze planowanie rozwoju firmy,

- identyfikowanie potencjalnych problemów,

- podejmowanie świadomych decyzji inwestycyjnych.

Planowanie inwestycji wprowadza do firmy pewien rytm funkcjonowania, który pozwala lepiej przewidywać przyszłość i odnajdywać się w turbulentnym świecie VUCA (zmiennym, niepewnym, złożonym, niejednoznacznym), w którym rywalizują przedsiębiorcy. W tym kontekście ogromnie ważna jest wiedza o tym, które wskaźniki i jak często obserwować oraz posiadanie zestawu raportów, które pozwolą na sprawne zarządzanie firmą. Przedsiębiorców zazwyczaj nie stać na drogie i skomplikowane systemy informatyczne kompleksowo raportujące finanse, ale to nie oznacza, że można darować sobie analizowanie sytuacji biznesu.

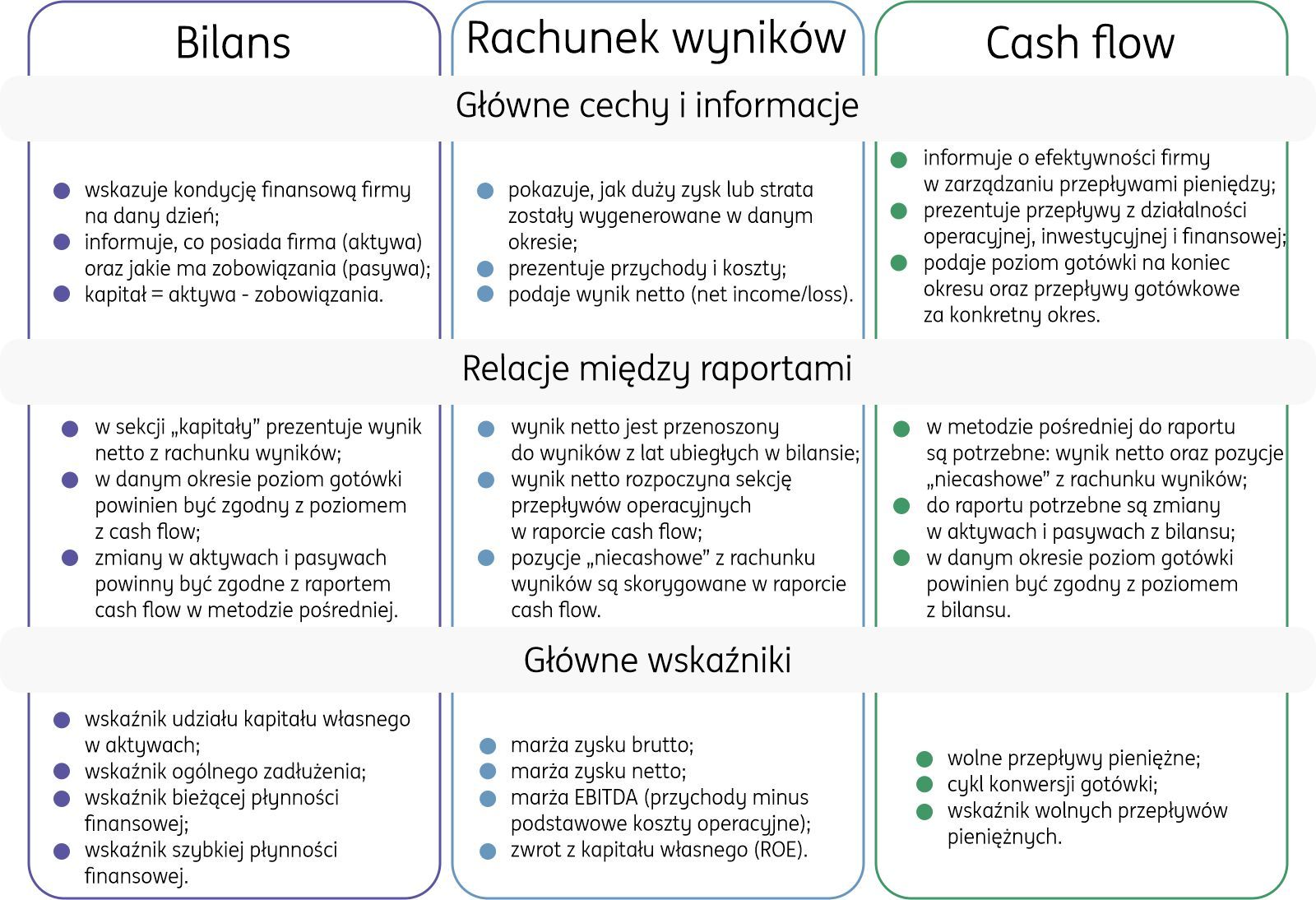

Filary analizy finansowej: bilans, rachunek wyników, cash flow

Bilans

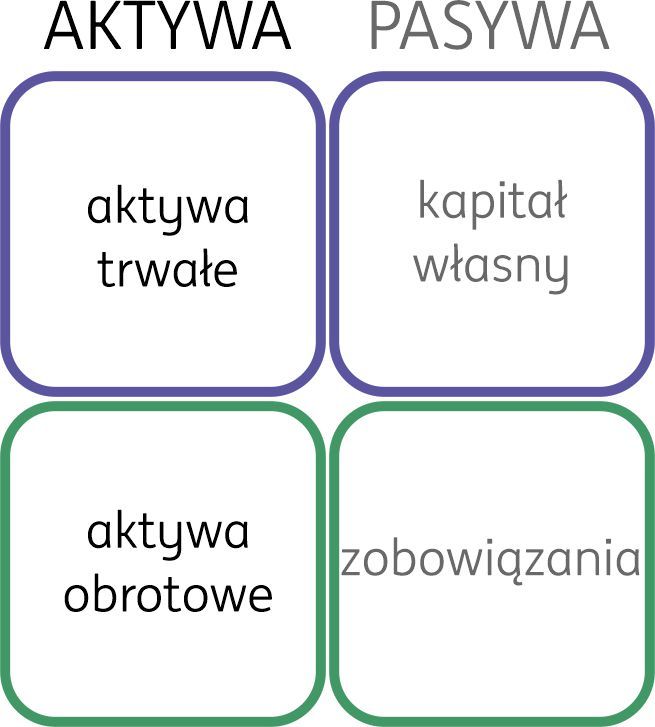

To zestawienie pokazujące majątek firmy (aktywa) oraz źródła finansowania tego majątku (pasywa) na dany dzień. Aktywa to wszystko, co firma posiada (np. gotówka, nieruchomości, maszyny), a pasywa to wszystko, co jest winna (np. kredyty, zobowiązania wobec dostawców) oraz kapitał własny właścicieli. W związku z tym, że bilans pokazuje majątek firmy na dany dzień, można użyć określenia, że bilans to zdjęcie sytuacji firmy na dany dzień, a rachunek wyników to film ukazujący jej osiągnięcia w konkretnym okresie. Bilans składa się z czterech głównych bloków przedstawionych na poniższej grafice.

Jedną z miar oceny bilansu jest tzw. złota zasada bilansowa, która mówi, że kapitał trwały (czyli aktywa trwałe) powinien być finansowany kapitałem własnym (czyli własnymi pieniędzmi).

Rachunek wyników (rachunek zysków i strat)

To raport, który pokazuje przychody i koszty firmy w danym okresie (np. miesiącu, kwartale, roku) oraz przedstawia zysk lub stratę. Dzięki temu można zobaczyć, ile firma zarobiła lub straciła w danym okresie. Przychody to pieniądze zarobione ze sprzedaży produktów lub usług, a koszty to wydatki poniesione na prowadzenie działalności. Jedną z miar efektywności prowadzonego biznesu jest jego poziom zyskowności, który wynika z rachunku wyników oraz obliczeń różnych wskaźników na bazie tych danych. Przedsiębiorcy, którzy profesjonalnie podchodzą do swoich finansów, bardzo często na bazie rachunków wyników budują informację o wielu poziomach marży, które na bieżąco analizują w swoich organizacjach. Jednym z najpopularniejszych poziomów marży jest EBITDA, czyli wynik po odjęciu kosztów i przychodów finansowych oraz po odjęciu podatków i amortyzacji. Jest to najczęściej używana miara w dużych międzynarodowych organizacjach i bardzo często jest odzwierciedleniem zdolności organizacji do generowania zysków.

Sprawozdanie z przepływów pieniężnych (cash flow)

To szczegółowy raport, który pokazuje, jak pieniądze „przepływały” do firmy i z niej „wypływały” w danym okresie. Sprawozdanie z przepływów pieniężnych jest podzielone na trzy części:

- działalność operacyjna – obejmuje codzienne operacje firmy, takie jak sprzedaż i zakupy;

- działalność inwestycyjna – obejmuje zakupy i sprzedaż aktywów, takich jak: maszyny, nieruchomości, inwestycje;

- działalność finansowa – obejmuje zmiany w finansowaniu firmy, takie jak: zaciąganie kredytów, emisja akcji, wypłata dywidend.

Sprawozdanie jest istotne, ponieważ pokazuje, jak firma zarządza zasobami i czy jest w stanie generować wystarczające przepływy pieniężne, aby pokryć swoje zobowiązania.

Relacje między raportami finansowymi

Pomiędzy tymi trzema najważniejszymi raportami istnieją liczne relacje:

- Bilans a rachunek wyników – bilans pokazuje stan majątku i zobowiązań firmy na koniec okresu, natomiast rachunek wyników obrazuje, jak ten majątek zmieniał się w tym okresie, np. zysk netto z rachunku wyników jest dodawany do kapitału własnego w bilansie.

- Rachunek wyników a sprawozdanie z przepływów pieniężnych – rachunek wyników pokazuje zysk lub stratę, ale nie przedstawia, jak te zyski przekładają się na pieniądze. Sprawozdanie z przepływów pieniężnych pokazuje, jak zyski i straty wpłynęły na rzeczywiste przepływy.

- Bilans a sprawozdanie z przepływów pieniężnych – sprawozdanie z przepływów pieniężnych wyjaśnia zmiany w pozycji pieniędzy na bilansie. Pokazuje, jak zmiany w aktywach i pasywach bilansu wpływały na przepływy w danym okresie.

Te trzy raporty razem dają pełny obraz finansowy firmy na temat tego:

- co posiada i ile jest winna (bilans),

- ile zarabia i wydaje (rachunek wyników),

- jak przepływają pieniądze (sprawozdanie z przepływów pieniężnych).

1 CFO to osoba, która zarządza finansami firmy, opracowuje strategię finansową, nadzoruje budżet, przepływy pieniężne i raporty finansowe, analizuje wyniki, zarządza ryzykiem i inwestycjami oraz kieruje zespołem finansowym.

2 COO, czyli dyrektor operacyjny, to osoba odpowiedzialna za bieżące zarządzanie działalnością operacyjną firmy. Nadzoruje procesy, wydajność i efektywność operacyjną przedsiębiorstwa. COO często jest nazywany „prawą ręką” dyrektora generalnego (CEO, Chief Executive Officer) i jest drugą najważniejszą osobą w hierarchii zarządzania.

Polecamy

- Zarządzanie płynnością finansową: jak zrozumieć cash flow?czas czytania7minuty10.12.2024W naszym cyklu finansowym dotychczas przedstawiliśmy podstawowe pojęcia finansowe, takie jak rentowność, bilans czy rachunek zysków i strat. Dziś zmierzymy się z takim pojęciem jak płynność finansowa. Koniecznie przeczytaj!

- Planowanie inwestycji w małych i średnich firmach: jak do tego podejść?czas czytania10minuty13.03.2025Prowadzisz firmę? A inwestujesz w jej rozwój? Jeśli odpowiedź na drugie pytanie brzmi „nie” - ten artykuł jest dla Ciebie. Eksperci mówią w nim o inwestowaniu w sektorze MŚP w 7 krokach. Koniecznie sprawdź!

- Pożyczki unijne a rozwój regionalny – w jaki sposób pożyczki unijne wspierają lokalne firmy?czas czytania6minuty24.05.2024Pożyczki unijne dla firm to produkt finansowany z Funduszy Unijnych. Jak na ich pozyskanie wpływa regionalizacja? Koniecznie dowiedz się więcej!

- Przygotowanie do negocjacji dla przedsiębiorcówczas czytania10minuty26.03.2024O negocjacjach istnieje na rynku wiele mitów, w tym mój ulubiony: „nigdy nie podawaj oferty pierwszy”. Przyjrzyjmy się tematowi z bliska!

- Akredytywa – pojęcie, funkcje, rodzajeczas czytania10minuty17.05.2024Prowadzisz firmę i chcesz nawiązać współpracę z nowym partnerem biznesowym? Dostrzegasz jednak pewne ryzyko? Dowiedz się, co to jest akredytywa.

- Otwarcie działalności gospodarczej z wykorzystaniem środków unijnych – czy to możliwe?czas czytania5minuty14.06.2024Nie masz jeszcze firmy, ale myślisz o jej założeniu? Dowiedz się więcej o możliwościach, jakie daje Ci pożyczka unijna.