Planowanie inwestycji w małych i średnich firmach: jak do tego podejść?

- Czym są inwestycje?

- KROK 1: Strategia firmy a inwestycje

- KROK 2: Analiza potrzeb i celów inwestycyjnych

- KROK 3: Szacowanie kosztów i analiza źródeł finansowania

- KROK 4: Zarządzanie projektem inwestycyjnym

- KROK 5: Analiza ryzyka i tworzenie planu awaryjnego

- KROK 6: Pomiar efektów i ewaluacja

- KROK 7: Nieoczywiste aspekty inwestycji w MŚP

W przypadku małych przedsiębiorców inwestowanie nie jest oczywistą dziedziną rozwoju biznesu. Istnieje szereg elementów wartych rozważenia, nie tylko bezpośrednio biznesowych. W tym artykule spróbujemy zmierzyć się z inwestowaniem w MŚP w 7 krokach.

Czym są inwestycje?

Inwestycja to świadome zaangażowanie środków finansowych lub innych zasobów (np. pracy, czasu) w przedsięwzięcie, które ma przynieść korzyści w przyszłości – zazwyczaj w postaci zysku, wzrostu wartości firmy lub poprawy efektywności. Tego typu wydatek powinien zwrócić się w formie dodatkowych zysków w przyszłości, co odróżnia go od tzw. bieżącego wydatku.

Przykładowo inwestycją jest zakup nowej linii produkcyjnej w celu zwiększenia mocy wytwórczych i obniżenia kosztów wytwarzania. Natomiast bieżący wydatek to opłacenie czynszu za biuro (nie generuje bezpośredniego zwrotu w postaci zysku, a jest kosztem potrzebnym do prowadzenia działalności operacyjnej).

KROK 1: Strategia firmy a inwestycje

Strategia firmy stanowi długofalowy plan działania, który określa cele i kierunki rozwoju przedsiębiorstwa. Inwestycje są jednym z narzędzi realizacji tej strategii. Modelowo, dobrze zaplanowana inwestycja powinna być spójna z misją, wizją i wartościami firmy, a jej celem jest wsparcie wzrostu konkurencyjności, poszerzenie oferty czy zwiększenie efektywności operacyjnej. W praktyce oznacza to, że decyzja inwestycyjna nie powinna być podejmowana wyłącznie na podstawie dostępności środków finansowych czy chwilowej okazji, ale powinna wynikać z długoterminowej koncepcji rozwoju.

Chociaż może się wydawać, że powiązanie inwestycji z celami firmy to swoista „oczywista oczywistość”, w naszej praktyce konsultingowej niejednokrotnie spotkaliśmy się z inwestycjami podejmowanymi w sposób emocjonalny i nieprzemyślany. Często wynikało to z chwilowego entuzjazmu, impulsu lub przekonania, że „skoro konkurencja tak robi, to my też musimy”. Niestety, takie działania nie tylko nie przynoszą oczekiwanych efektów, ale niejednokrotnie powodują również rozproszenie zasobów i brak spójności w rozwoju firmy.

Co więcej: brak powiązania inwestycji ze strategią może prowadzić do rozproszenia zasobów i utraty synergii w działaniach firmy.

Przykładowo, zakup nowoczesnego sprzętu bez przeanalizowania, w jakim stopniu wspiera on główne procesy biznesowe, może przynieść więcej kosztów niż realnych korzyści. Z kolei inwestycje wpisane w strategię wzmacniają pozycję konkurencyjną przedsiębiorstwa, ułatwiają pozyskanie nowych klientów oraz pozwalają lepiej reagować na zmiany rynkowe.

Oczywistym jest, że mała czy średnia firma nie będzie dysponować kompleksową, rozbudowaną strategią spisaną w wielostronicowych dokumentach, zarządzaną przez kilkuosobowe biura projektów i strategii. Każdy przedsiębiorca, nawet ten działający w ramach JDG, może – a wręcz powinien – dokonać prostej analizy strategicznej swojej firmy.

Przede wszystkim należy zdefiniować cele na bieżący rok oraz wyznaczyć tzw. gwiazdę polarną na kolejne 3–5 lat – taki prosty punkt odniesienia, który pozwoli utrzymać spójny kierunek rozwoju.

Przy okazji każdej planowanej inwestycji warto też wypełnić podstawową kartę projektu. To krótki dokument zawierający m.in. opisy:

- celu,

- oczekiwanych rezultatów,

- budżetu,

- harmonogramu,

- zasobów potrzebnych do realizacji.

Wypełnienie takiej karty pozwoli łatwiej zrozumieć szacowane nakłady pracy, których inwestycja wymaga, i potencjalne korzyści, które przyniesie.

Poniżej trzy przykładowe pytania, które mogą pomóc w szybkim sprawdzeniu potencjalnej inwestycji.

- W jaki sposób inwestycja przybliża do osiągnięcia celów firmy, a w konsekwencji do osiągnięcia tzw. gwiazdy polarnej?

- Jakie są dostępne zasoby (czas, ludzie, pieniądze), aby wdrożyć projekt i go utrzymać?

- Jakie ryzyka wiążą się z podjęciem decyzji i czy firma jest gotowa je zaakceptować?

KROK 2: Analiza potrzeb i celów inwestycyjnych

Ważnym krokiem przy planowaniu inwestycji w małej lub średniej firmie jest dokładna analiza potrzeb oraz celów inwestycyjnych. Aby inwestycja okazała się sukcesem, należy określić, w jakim zakresie ma wspierać działalność firmy. Warto odpowiedzieć na pytania:

- Jakim wyzwaniom biznesowym ma sprostać inwestycja?

- Jakie cele krótko- i długoterminowe z jej pomocą mają zostać osiągnięte?

- W jaki sposób inwestycja wpłynie na konkurencyjność firmy i jej rentowność?

Przykładowo, jeśli firma zmaga się z niską efektywnością produkcji, inwestycja w nowoczesną linię produkcyjną może przynieść wymierne korzyści. Natomiast zakup nowej floty pojazdów dostawczych może nie być optymalnym rozwiązaniem, jeśli nie ma popytu na dodatkowe dostawy.

Kolejnym istotnym aspektem jest ustalenie priorytetów. W małych i średnich przedsiębiorstwach często zasoby finansowe są ograniczone, dlatego kluczowe jest określenie, które inwestycje przyniosą największe korzyści w dłuższej perspektywie.

KROK 3: Szacowanie kosztów i analiza źródeł finansowania

Każda inwestycja wiąże się z kosztami, które należy precyzyjnie oszacować przed jej podjęciem. W małych i średnich firmach niewłaściwa kalkulacja budżetu inwestycyjnego może prowadzić do problemów finansowych, dlatego ważne jest uwzględnienie wszystkich wydatków, zarówno początkowych, jak i bieżących.

Kluczowe elementy szacowania:

- koszty zakupu, np. sprzętu, nieruchomości, technologii,

- koszty wdrożenia, np. montaż, szkolenia, testy,

- koszty operacyjne, np. utrzymanie, serwis, eksploatacja.

Źródła finansowania inwestycji w MŚP mogą być różne:

- środki własne – finansowanie inwestycji z oszczędności firmy, co daje pełną kontrolę, ale ogranicza dostępność kapitału;

- kredyty i pożyczki – banki oraz instytucje finansowe oferują szeroki wachlarz produktów kredytowych, jednak wymagają zabezpieczeń oraz zdolności kredytowej;

- leasing – popularne rozwiązanie przy zakupie środków trwałych (np. pojazdów, maszyn), które nie wymaga angażowania dużych zasobów finansowych na start;

- dotacje i granty – dostępne w ramach programów unijnych i krajowych, wymagają jednak spełnienia określonych warunków;

- crowdfunding i inwestorzy – forma finansowania poprzez społeczność lub inwestorów zewnętrznych jest często wykorzystywana w start-upach i firmach o dużym potencjale wzrostu.

Dobór odpowiedniego źródła finansowania powinien uwzględniać kondycję finansową firmy, jej zdolność do spłaty zobowiązań oraz poziom akceptowanego ryzyka.

KROK 4: Zarządzanie projektem inwestycyjnym

Zarządzanie projektem inwestycyjnym w MŚP może wyglądać nieco inaczej niż w korporacjach, ale nie oznacza to, że można pominąć kluczowe zasady.

Przede wszystkim warto wyznaczyć osobę odpowiedzialną za przedsięwzięcie – kogoś, kto będzie czuwał nad realizacją planu, budżetu oraz harmonogramu. W małych firmach często jest to właściciel lub jeden z kluczowych członków zespołu, który – nawet przy ograniczonych zasobach – potrafi koordynować prace i utrzymać ich odpowiednie tempo.

Kolejnym krokiem jest stworzenie realnego planu działania obejmującego listę zadań, dokładne terminy i kamienie milowe (tzw. milestones). Może to być zwykły arkusz kalkulacyjny lub prosta tablica w darmowym narzędziu, ale – niezależnie od formy – krytyczna jest jasność, co i kiedy należy wykonać, a także kto jest za to odpowiedzialny.

Równie ważna jest sprawna komunikacja: krótkie spotkania (online lub offline), regularne raporty z postępów i jednoznacznie ustalone zasady wymiany informacji pomagają unikać opóźnień oraz nieporozumień.

W trakcie realizacji warto na bieżąco monitorować koszty i zasoby, aby nie doprowadzić do sytuacji, w której projekt staje w miejscu z powodu braku środków czy czasu. Kluczowe są tu odpowiednia rezerwa finansowa na nieprzewidziane wydatki oraz dbałość o to, by zespół pracował w racjonalnym obciążeniu – szczególnie że w mniejszych firmach te same osoby często odpowiadają za różne obszary funkcjonowania przedsiębiorstwa.

Zarządzanie projektem inwestycyjnym a zarządzanie projektami

Choć projekty inwestycyjne mają swoją specyfikę, na którą zwracamy uwagę w tym artykule, to nadal należy w jej trakcie wykorzystywać podstawowe zasady zarządzania projektami.

Nie można też zapominać o analizie ryzyka i szybkim reagowaniu na problemy, zwłaszcza gdy pojawiają się opóźnienia w dostawach czy komplikacje ze strony podwykonawców. Stałe monitorowanie stanu projektu pozwala wcześnie zidentyfikować sygnały ostrzegawcze i w razie potrzeby skorygować harmonogram lub zakres zadań. Po zamknięciu inwestycji warto spisać wnioski, aby przy kolejnym projekcie móc wykorzystać to, co sprawdziło się najlepiej i wyeliminować ewentualne błędy.

KROK 5: Analiza ryzyka i tworzenie planu awaryjnego

Rozpoznanie i zrozumienie ryzyka to kluczowy element procesu inwestycyjnego – szczególnie w małych i średnich firmach, gdzie nawet niewielkie zachwiania mogą znacząco wpłynąć na płynność finansową i stabilność biznesu. Analiza ryzyka może przyjmować różne formy, od prostego „spisu zagrożeń” po bardziej formalne narzędzia, takie jak macierz prawdopodobieństwo–skutek (tzw. „risk matrix”). Niezależnie od przyjętej metody istotne jest, aby zidentyfikować źródła ryzyka (np. opóźnienia w dostawach, wahania popytu, brak kluczowych kompetencji w zespole) oraz określić, jak prawdopodobne jest ich wystąpienie i jaki mogą mieć wpływ na projekt.

Kolejnym krokiem po identyfikacji zagrożeń jest zaplanowanie działań minimalizujących potencjalne straty. W praktyce MŚP często wystarczy kilka prostych rozwiązań, np. wcześniejsze zabezpieczenie alternatywnych dostawców, ustalenie rezerwy finansowej lub wstępne szkolenie pracowników w obszarach krytycznych. Warto też określić, kto w firmie będzie odpowiedzialny za monitorowanie sytuacji i szybką reakcję, gdy tylko pojawią się pierwsze sygnały, że zagrożenie staje się realne.

Plan awaryjny (tzw. contingency plan) pozwala ograniczyć skutki nieprzewidzianych zdarzeń i przyspiesza proces decyzyjny w trudnych momentach. Nie musi to być rozbudowany dokument – kluczowe jest jednak spisanie najważniejszych scenariuszy (np. „co jeśli nie dofinansowanie nie zostanie przyznane?” albo „co jeśli główny podwykonawca nie wywiąże się z umowy?”) i przypisanie konkretnych działań, które firma podejmie w danej sytuacji. Dzięki temu nawet w warunkach stresu i presji czasu zespół będzie wiedział, jak reagować i kogo poinformować w pierwszej kolejności.

Analiza ryzyka i plan awaryjny to nie jest jednorazowe ćwiczenie – sytuacja rynkowa i wewnętrzne uwarunkowania firmy potrafią się szybko zmieniać, dlatego warto dokonywać regularnych przeglądów planów oraz aktualizować listę zagrożeń i sposoby reakcji.

Poniżej przedstawiamy propozycję rejestru ryzyka, który można zastosować. W zależności od specyfiki firmy zalecamy go rozbudować, dodając np. kolumny z terminami, aktualnym statusem czy ewentualnymi kosztami działań korygujących.

| Nazwa ryzyka | Opis zagrożenia | Prawdopo- dobieństwo |

Wpływ | Osoba odpowiedzialna | Strategia zarządzania | Działania korygujące | |

|---|---|---|---|---|---|---|---|

| 1 | Opóźnienie dostaw sprzętu | Dostawca może nie wywiązać się z terminów, co spowoduje opóźnienie realizacji całej inwestycji. | Średnie | Wysoki | Kierownik projektu | Unikanie (negocjacje terminów, klauzule w umowie) | Plan awaryjny: alternatywny dostawca sprzętu |

| 2 | Brak płynności finansowej | Nieprzewidziane koszty lub opóźnione płatności od klientów mogą spowodować problemy z finansowaniem projektu. | Niskie/Średnie | Wysoki | Właściciel firmy | Redukcja (monitoring przepływów finansowych, dodatkowe źródła finansowania) | Ustalona linia kredytowa, rezerwa gotówkowa |

| 3 | Zmiana przepisów prawnych | Nowe regulacje mogą wymusić zmianę parametrów inwestycji lub opóźnić wdrożenie. | Niskie | Średni | Dział administracji | Akceptacja (stałe monitorowanie zmian, konsultacje prawne) | W razie zmian – dostosowanie projektu do nowych wymogów |

Jak korzystać z rejestru ryzyka?

- Uzupełniaj rejestr na bieżąco, gdy tylko pojawi się nowe zagrożenie.

- Aktualizuj status i sprawdzaj ryzyka w regularnych odstępach czasu (np. na cotygodniowych spotkaniach projektowych).

- Każdemu zagrożeniu przypisz osobę odpowiedzialną, która będzie monitorować stan projektu i w razie potrzeby wdroży działania korygujące.

Dzięki takiemu narzędziu każdy w zespole ma szybki wgląd w potencjalne zagrożenia i wie, jakie konkretne kroki podjąć, w przypadku ich zaistnienia. W małych i średnich firmach często wystarczy kilkanaście minut tygodniowo, by aktualizować rejestr ryzyka, co w praktyce znacząco zwiększa bezpieczeństwo całej inwestycji.

KROK 6: Pomiar efektów i ewaluacja

Analiza finansowa projektów inwestycyjnych jest zawsze dobrym pomysłem, ale w przypadku projektów na dużą skalę, finansowanych np. przez banki, jest ona niezbędna. To właśnie takie instytucje jak banki wymagają od przedsiębiorców profesjonalnej analizy planowanych inwestycji, aby uwiarygodnić projekty i móc w pełni oszacować związane z nimi ryzyko finansowe.Należy również pamiętać, że przy dużej skali finansowania banki bardzo często roszczą sobie prawo do systematycznego monitorowania wyników firmy w celu bieżącego określania zdolności do spłaty zobowiązań kredytowych.

Mając to wszystko na uwadze, przedsiębiorca musi przygotować siłami wewnętrznego działu finansowego (jeżeli taki istnieje) lub z pomocą wsparcia zewnętrznego specjalisty cały pakiet informacji finansowych związanych z dużym projektem inwestycyjnym.

Wymogi dotyczące takiej analizy są różne w zależności od banku (każdy może mieć swoje własne preferencje co do zakresu).

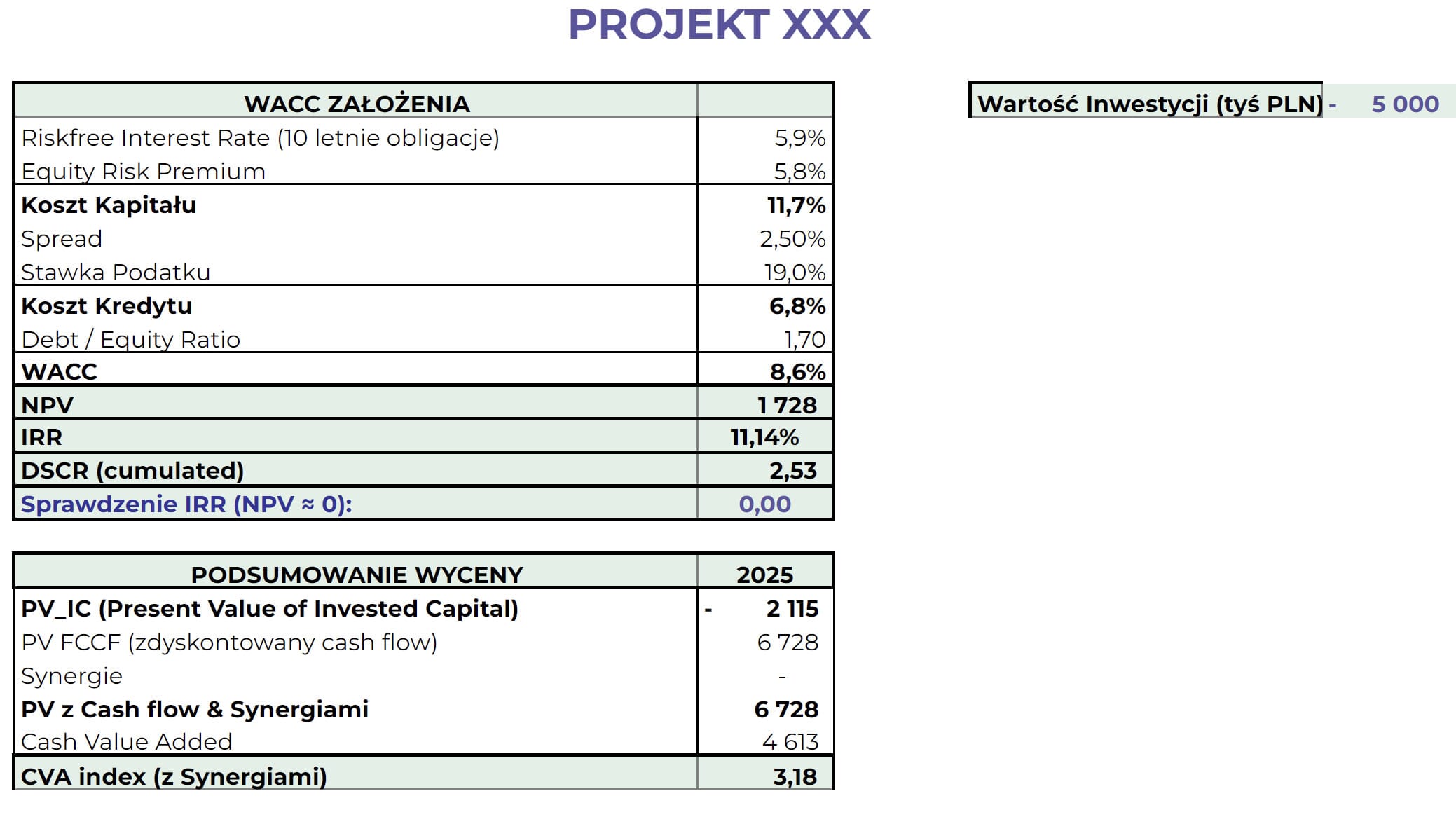

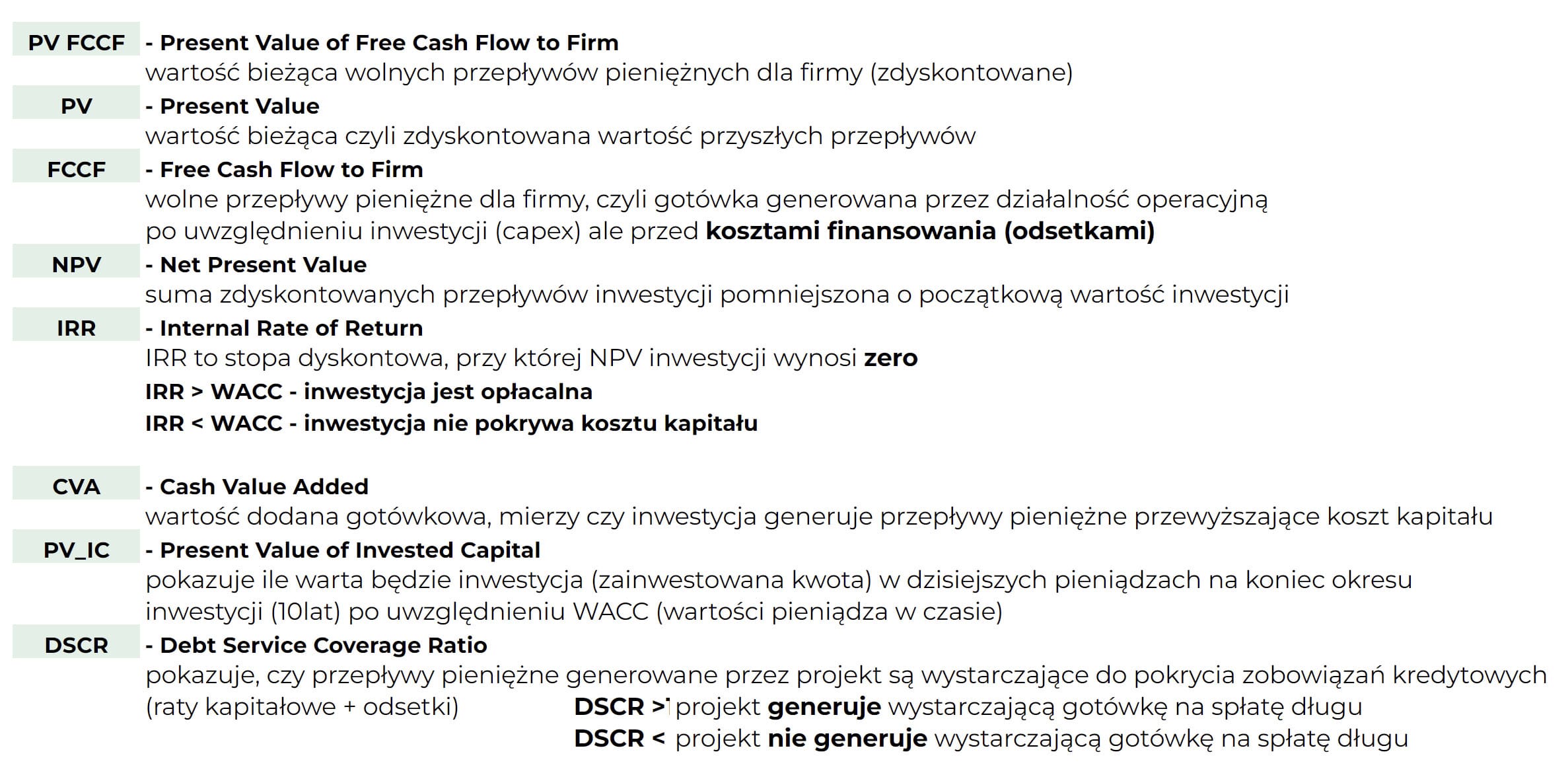

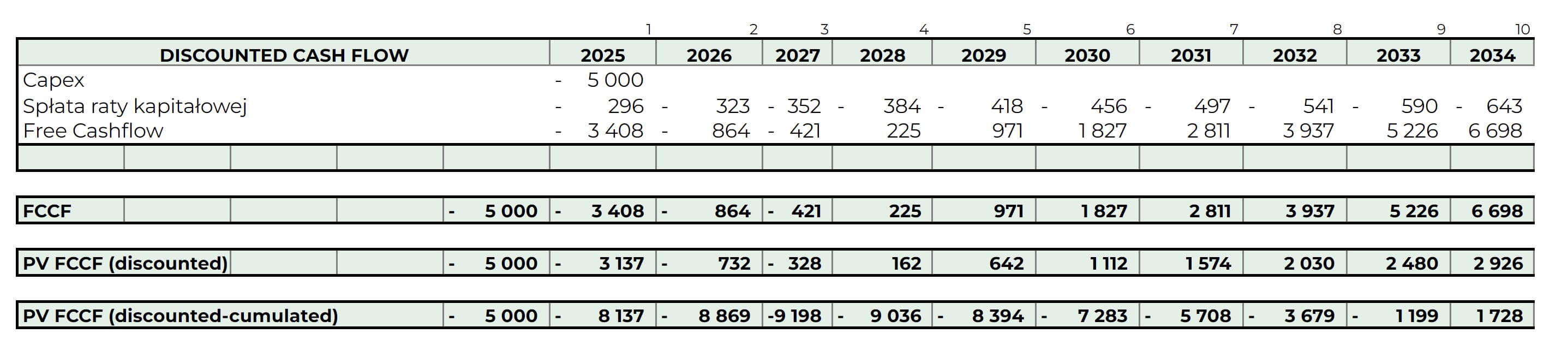

Poniżej przedstawiamy przykładowy model oceny inwestycji wraz z głównymi parametrami, przygotowany na potrzeby wewnętrznej oceny projektu i dla banku finansującego inwestycję.

Jednym z najważniejszych parametrów z punktu widzenia banku jest DSCR (Debt Service Coverage Ratio). Wskaźnik ten powinien być większy niż 1, bo wtedy gwarantuje bankowi, że przepływy finansowe generowane przez projekt inwestycyjny wystarczą na pokrycie zobowiązań finansowych, włączając raty kapitałowe oraz odsetki.

W modelu tym mamy znacznie więcej parametrów finansowych i każdy z nich mógłby być tematem oddzielnego artykułu.

Inwestowanie w małych i średnich firmach nie kończy się na realizacji projektu – kluczowe jest monitorowanie efektów oraz ich ocena. Właściwa ewaluacja pozwala nie tylko mierzyć sukces inwestycji, ale również wyciągać wnioski na przyszłość.

Aby ocenić efektywność inwestycji, warto wykorzystać następujące metody:

- Zwrot z inwestycji (ROI) – podstawowy wskaźnik określający, ile firma zyskała w stosunku do poniesionych nakładów.

- Okres zwrotu (Payback Period) – czas, po którym inwestycja zacznie przynosić zyski.

- Wzrost przychodów i redukcja kosztów – analiza wpływu inwestycji na zwiększenie sprzedaży oraz poprawę efektywności kosztowej.

- Badania satysfakcji klientów i pracowników – w przypadku inwestycji związanych z jakością obsługi lub infrastrukturą wewnętrzną.

Niezależnie od przyjętej metody ewaluacji kluczowe jest, aby przedsiębiorca regularnie monitorował wpływ inwestycji na firmę i porównywał osiągnięte wyniki z pierwotnymi założeniami. Z naszych doświadczeń konsultingowych wynika, że szczególnie mali i średni przedsiębiorcy, często nieposiadający w swoich firmach dużych działów kontrolingu lubią „przywiązywać się” do swoich decyzji inwestycyjnych. Nie ma w tym nic złego per se – budowanie firmy to piękna przygoda. Takie przywiązanie może jednak prowadzić do trudności z obiektywną oceną inwestycji – jasne i czytelne wskaźniki są po to, by w przypadku realizacji negatywnego scenariusza umieć oderwać się od swoich „przywiązań” i zacząć podejmować często trudne, ale niezbędne decyzje zarządcze.

KROK 7: Nieoczywiste aspekty inwestycji w MŚP

Oprócz finansowych i operacyjnych aspektów inwestowania istnieje wiele nieoczywistych elementów, które mogą mieć duże znaczenie dla małych i średnich przedsiębiorstw.

1. Wpływ na kulturę organizacyjną

Nowe inwestycje, np. w technologie lub automatyzację, mogą wpłynąć na dynamikę pracy w firmie. Wprowadzenie nowoczesnych narzędzi może wymagać dodatkowych szkoleń, a czasem nawet zmian w strukturze organizacyjnej. Z własnego doświadczenia wiemy, że inwestycje dają pracownikom poczucie dumy z faktu, że pracują w firmie, która się rozwija i jest stabilnym miejscem pracy. Z drugiej strony, spotykaliśmy też inwestycje, które napawały pracowników strachem. To ważne, by nie zapominać w procesie o partnerskiej współpracy z zespołem.

2. Czas i zasoby ludzkie

Inwestycje nie ograniczają się do wydatków finansowych – pochłaniają również czas właściciela i pracowników. Należy mieć na uwadze, czy firma dysponuje odpowiednimi kompetencjami, aby wdrożyć nowe rozwiązania bez negatywnego wpływu na bieżącą działalność. Utrata koncentracji i rozproszenie strategiczne to kluczowe wyzwania przedsiębiorców MŚP.

3. Zmiany w konkurencyjności

Wdrażanie innowacji może przyczynić się do uzyskania przewagi konkurencyjnej, ale również spowodować reakcję konkurencji. Warto zastanowić się, jakie kroki mogą podjąć inni gracze na rynku i jak firma powinna na to odpowiedzieć. Innymi słowy – warto pamiętać, że nasze działania strategiczne, prędzej czy później, spotkają się z reakcją konkurencji.

4. Efekty długoterminowe

Nie każda inwestycja przynosi natychmiastowe rezultaty – w wielu przypadkach korzyści pojawiają się dopiero po kilku latach. Właśnie dlatego kluczowe jest długoterminowe planowanie i cierpliwość w realizacji założeń. Podkreśla to znaczenie strategii firmy opisanej w KROKU 1, której konsekwentne wdrażanie pozwala przyjąć dłuższy horyzont inwestycyjny.

Podsumowując, skuteczne inwestowanie w małych i średnich firmach wymaga nie tylko odpowiedniego planowania i finansowania, ale również świadomości wpływu inwestycji na całą organizację. Uwzględnienie tych aspektów pozwala minimalizować ryzyko i zwiększać szanse na sukces.

Polecamy

- Analiza finansowa w sektorze MŚP – jak zacząćczas czytania10minuty03.09.2024Poznaj meandry finansów dla małych przedsiębiorców, przez które przeprowadzą Cię Maciej Kulik, doświadczony CFO (Chief Financial Officer) oraz dr Maciej Madziński, dyrektor programu MBA IT w Akademii Leona Koźmińskiego.

- Zarządzanie płynnością finansową: jak zrozumieć cash flow?czas czytania7minuty10.12.2024W naszym cyklu finansowym dotychczas przedstawiliśmy podstawowe pojęcia finansowe, takie jak rentowność, bilans czy rachunek zysków i strat. Dziś zmierzymy się z takim pojęciem jak płynność finansowa. Koniecznie przeczytaj!

- Pożyczki unijne a rozwój regionalny – w jaki sposób pożyczki unijne wspierają lokalne firmy?czas czytania6minuty24.05.2024Pożyczki unijne dla firm to produkt finansowany z Funduszy Unijnych. Jak na ich pozyskanie wpływa regionalizacja? Koniecznie dowiedz się więcej!

- Przygotowanie do negocjacji dla przedsiębiorcówczas czytania10minuty26.03.2024O negocjacjach istnieje na rynku wiele mitów, w tym mój ulubiony: „nigdy nie podawaj oferty pierwszy”. Przyjrzyjmy się tematowi z bliska!

- Akredytywa – pojęcie, funkcje, rodzajeczas czytania10minuty17.05.2024Prowadzisz firmę i chcesz nawiązać współpracę z nowym partnerem biznesowym? Dostrzegasz jednak pewne ryzyko? Dowiedz się, co to jest akredytywa.

- Otwarcie działalności gospodarczej z wykorzystaniem środków unijnych – czy to możliwe?czas czytania5minuty14.06.2024Nie masz jeszcze firmy, ale myślisz o jej założeniu? Dowiedz się więcej o możliwościach, jakie daje Ci pożyczka unijna.