Samochód prywatny w firmie – czy to możliwe? Jak prawidłowo rozliczyć jego użytkowanie?

- Użytkowanie samochodu prywatnego w firmie

- Użytkowanie prywatnego auta w firmie a dokumentacja i koszty firmowe

- Czy prywatny samochód osobowy trzeba wprowadzić do ewidencji środków trwałych w firmie?

- Amortyzacja samochodu w firmie

- Rozliczanie samochodu prywatnego w ramach prowadzonej działalności

- Pełne odliczenie kosztów – wymagania

- Pojazd prywatny w firmie a podatek VAT

- Sprzedaż prywatnego samochodu wykorzystywanego w firmie

Tak, możesz używać prywatnego samochodu w działalności gospodarczej i rozliczać związane z tym koszty. W przypadku wykorzystywania pojazdu do celów mieszanych (firmowych i prywatnych) do kosztów uzyskania przychodów zaliczysz 20% wydatków eksploatacyjnych i 50% nieodliczonego VAT, bez konieczności prowadzenia kilometrówki. Jeśli chcesz odliczyć 100% kosztów i VAT, musisz prowadzić ewidencję przebiegu pojazdu oraz złożyć deklarację VAT-26 do urzędu skarbowego. Poniżej znajdziesz szczegółowe zasady rozliczeń, wymagania dokumentacyjne oraz praktyczne przykłady.

Użytkowanie samochodu prywatnego w firmie

Jeżeli prowadzisz firmę i korzystasz z opodatkowania na zasadach ogólnych lub rozliczasz się liniowo, masz możliwość odliczania kosztów uzyskania przychodów. Jedną z najpopularniejszych kategorii wydatków są te związane z transportem. Na określonych zasadach możesz odliczać zarówno zakup pojazdów (nie tylko samochodów), jak i koszty związane z eksploatacją, w tym paliwo czy naprawy.

Nie zawsze musisz jednak decydować się na zakup auta na firmę czy brać pojazd w leasing. Możesz wykorzystywać własny samochód w działalności gospodarczej – także w sytuacji, w której używasz go również prywatnie. Ustawodawca przewidział możliwość odliczania kosztów bez konieczności mierzenia się z rozbudowanymi formalnościami.

Jedną z najważniejszych zalet wykorzystywania pojazdów w ramach działalności gospodarczej jest możliwość zaliczania części wydatków do kosztów uzyskania przychodów. Możesz zakupić samochód na działalność gospodarczą albo skorzystać z leasingu, najmu czy dzierżawy.

Jeśli decydujesz się wykorzystywać w celach służbowych swoje prywatne auto – podobnie jak w innych przypadkach – faktura dokumentująca wydatki na eksploatację pozwoli na ich uwzględnienie w kosztach. Dzięki temu oszczędzisz nie tylko na podatku dochodowym, ale również obniżasz składki na ubezpieczenie zdrowotne. O proporcji odliczeń i dokładnych zasadach rozliczania podatku VAT decyduje przede wszystkim to, czy korzystasz z samochodu wyłącznie w celach służbowych, czy w sposób mieszany.

Zgodnie z prawem w ramach działalności możliwe jest wykorzystywanie nie tylko prywatnego samochodu przedsiębiorcy, ale również pojazdów należących do pracowników. W takim przypadku pracodawca może wypłacać ryczałt za używanie samochodu prywatnego do celów służbowych. To rozliczenie jest stosunkowo proste – wystarczy zastosować kilometrówkę, której stawki są wskazane w przepisach.

Użytkowanie prywatnego auta w firmie a dokumentacja i koszty firmowe

Aby ustalić kwestie podatkowe, przede wszystkim musisz określić, wykorzystujesz pojazd wyłącznie w celach służbowych, czy również prywatnie.

Użytkowanie wyłącznie służbowe – 100% kosztów

Wykorzystując auto prywatne w firmie, masz możliwość odliczenia 100% wydatków, w tym:

- koszty paliwa,

- części eksploatacyjne (np. klocki hamulcowe, opony),

- naprawy,

- przeglądy techniczne,

- wydatki związane z ubezpieczeniem komunikacyjnym.

Jeżeli jesteś czynnym podatnikiem VAT, możesz odliczyć 100% tego podatku. Wiąże się to jednak z dodatkowymi obowiązkami, w tym przede wszystkim prowadzeniem ewidencji przebiegu pojazdu, stworzeniem regulaminu użytkowania samochodu i koniecznością złożenia do Urzędu Skarbowego deklaracji VAT-26.

Użytkowanie mieszane – 20% kosztów

W drugim scenariuszu (jeśli pojazd wykorzystujesz zarówno w firmie, jak i prywatnie) koszty użytkowania samochodu prywatnego w działalności gospodarczej są limitowane.

Możesz odliczyć:

- w koszty (20% kwoty netto + 50% nieodliczonej części VAT) ,

- w jpk 50% podatku VAT.

Co istotne, nie wiąże się to z dodatkowymi formalnościami. Wystarczy udokumentować wydatki fakturami. Obecnie nie jest konieczne prowadzenie kilometrówki dla celów PIT – ten obowiązek zniosła ustawa z 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych.

Przykładowe obliczenia dla kosztu naprawy samochodu wynoszącego 1230 zł przedstawia tabela poniżej.

| Pozycja | Kwota |

|---|---|

| Koszt naprawy brutto | 1230 zł |

| Koszt naprawy netto | 1000 zł |

| 50% nieodliczonego podatku VAT | 115 zł |

| Podstawa do obliczenia 20% kosztu uzyskania przychodów (netto + 50% VAT) | 1115 zł |

| Koszt uzyskania przychodów (20%) | 223 zł |

| Kwota korzyści na podatku dochodowym (przy 19% podatku liniowego) | 42 zł |

| Całość korzyści po rozliczeniu FV (50% VAT + korzyść na PIT) | 157,37 zł |

Rozliczanie samochodu pracownika – kilometrówka

Sytuacja wygląda nieco inaczej, jeśli swój prywatny samochód do celów firmowych wykorzystuje pracownik. W takim przypadku pracodawca powinien zwrócić poniesione przez niego wydatki. Stosuje się przy tym kilometrówkę, czyli zryczałtowaną wartość każdego pokonanego kilometra.

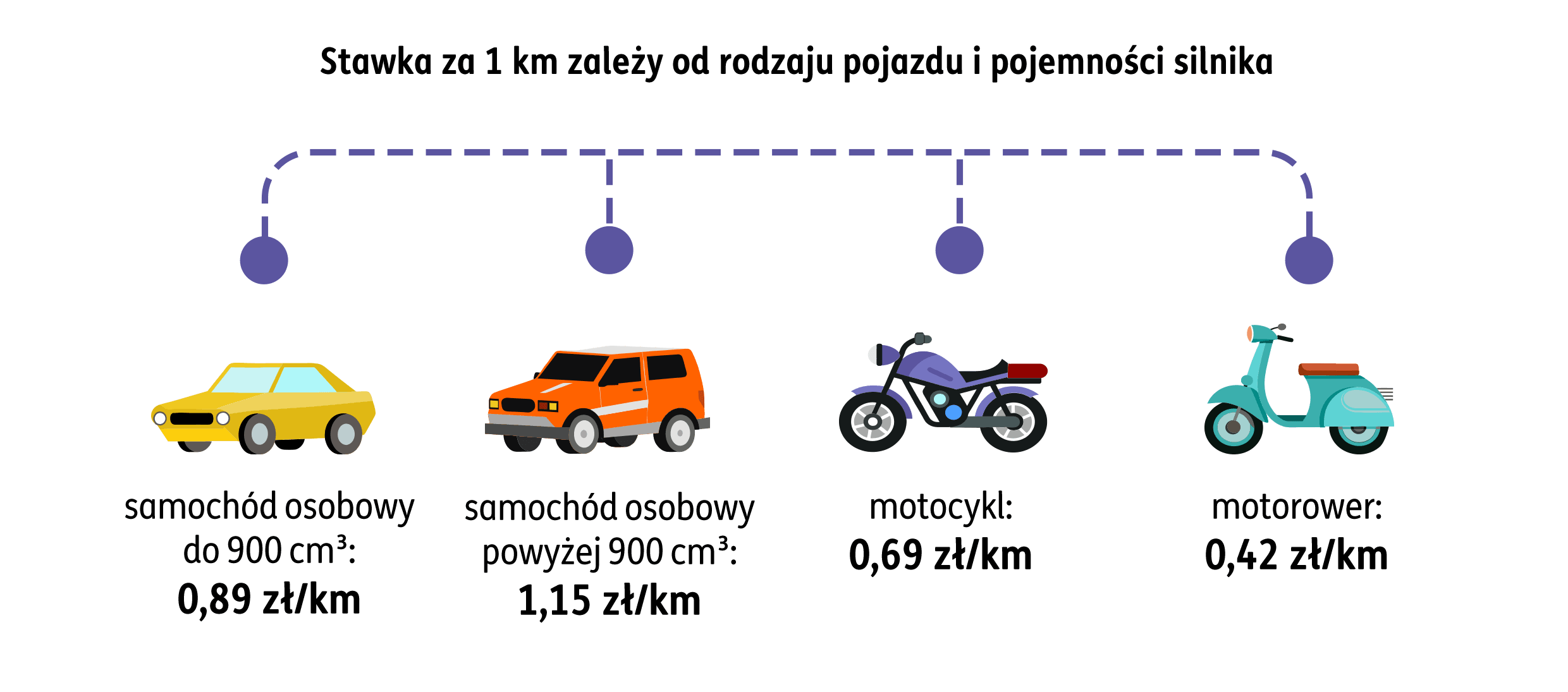

Aktualne stawki kilometrówki w 2026 roku

Zasady kilometrówki w przystępny sposób obrazuje infografika.

Stawki kilometrówki określa Rozporządzenie Ministra Infrastruktury z dnia 25 marca 2002 r. w sprawie warunków ustalania oraz sposobu dokonywania zwrotu kosztów używania do celów służbowych samochodów osobowych, motocykli i motorowerów niebędących własnością pracodawcy. Zgodnie z przepisami pracownik musi wykorzystywać pojazd na podstawie umowy cywilnoprawnej zawartej z pracodawcą, a pracodawca powinien skierować go na badania lekarskie potwierdzające brak przeciwwskazań do prowadzenia pojazdów.

Jeśli jesteś na etapie planowania biznesu i chcesz przygotować się do otwarcia firmy, zapoznaj się z naszym artykułem. Z nami sprawnie i szybko zarejestrujesz działalność. Wystarczy, że wybierzesz dogodną dla siebie ścieżkę i wypełnisz intuicyjny wniosek. Możesz samodzielnie przejść cały proces, posiłkując się objaśnieniami interaktywnego asystenta, lub skorzystać ze wsparcia księgowej od ING.

Czy prywatny samochód osobowy trzeba wprowadzić do ewidencji środków trwałych w firmie?

Rozliczanie prywatnego samochodu w firmie jest możliwe nawet wtedy, kiedy pojazd nie wchodzi w skład jej majątku i nie widnieje w ewidencji środków trwałych. Możesz więc korzystać z pojazdu, który został zakupiony jeszcze przed założeniem firmy albo już w trakcie jej istnienia.

Takie rozwiązanie, choć pozwala rozliczać koszty, ma pewne wady, m.in. przedsiębiorca nie może dokonywać odpisów amortyzacyjnych (umożliwiają obniżenie zobowiązań wobec fiskusa przez dłuższy czas).

Korzyści z wprowadzenia auta do ewidencji środków trwałych

Jeśli pojazd użytkowany w firmie i prywatnie widnieje w środkach trwałych, możliwe jest odliczenie 75% wydatków eksploatacyjnych oraz 50% podatku VAT.

Wzór obliczeń:

(Kwota netto + 50% kwoty VAT) x 75%) × % stawki podatku dochodowego (tylko dla rozliczenia liniowego i skali)

Oczywiście możesz również rozliczać koszty w pełni, jeśli auto będzie wykorzystywane jedynie służbowo – w tym przypadku konieczne jest jednak zgłoszenie na druku VAT-26, ustalenie zasad użytkowania auta (regulamin) oraz prowadzenie ewidencji przebiegu pojazdu.

Prywatny samochód w firmie jednoosobowej może być wprowadzony do środków trwałych i w wielu przypadkach jest to korzystne rozwiązanie. Aby to zrobić, musisz być właścicielem lub współwłaścicielem pojazdu i złożyć odpowiednie oświadczenie o przekazaniu majątku prywatnego na cele prowadzonej działalności gospodarczej.

Porównanie sposobów rozliczania samochodu prywatnego w firmie

| Specyfika użytkownika | Koszty PIT | Odliczenie VAT | Obowiązki |

|---|---|---|---|

| Pojazd prywatny, nieuwzględniony w środkach trwałych; użytek mieszany | 20% | 50% | Faktury |

| Pojazd uwzględniony w środkach trwałych; użytek mieszany | 75% + amortyzacja ŚT | 50% | Faktury |

| Pojazd uwzględniony w środkach trwałych; użytek służbowy | 100% + amortyzacja ŚT | 100% | Ewidencja przebiegu, regulamin użytkowania, zgłoszenie VAT-26 |

Amortyzacja samochodu w firmie

Wprowadzenie auta do ewidencji środków trwałych pozwala na dokonywanie odpisów amortyzacyjnych – począwszy od miesiąca następującego po miesiącu przyjęcia do użytkowania takiego ŚT. Aby było to możliwe, konieczne jest przede wszystkim ustalenie wartości początkowej, która nie może być jednak wyższa niż cena rynkowa pojazdu, nawet jeśli wynika to z dokumentów zakupu oraz określenia daty przyjęcia ŚT.

Drugą ważną kwestią, która wpływa bezpośrednio na okres amortyzacji i jej stawki, jest wskazanie prawidłowej metody amortyzacji:

- metoda liniowa – zakłada okres amortyzacji wynoszący 5 lat i stawkę 20% w skali roku;

- metoda liniowa przyspieszona – może być wykorzystana w przypadku intensywniej wykorzystywanych pojazdów (np. samochodów budowlanych) – roczna stawka to maksymalnie 28%, co przekłada się na amortyzację przez 3 lata i 7 miesięcy;

- pojazd używany przez inny podmiot przez co najmniej 6 miesięcy – może być objęty wyższą stawką (40%). Okres amortyzacji to wówczas 2 lata i 6 miesięcy. Ta metoda może mieć zastosowanie również w przypadku pojazdów ulepszanych. Szczegółowe zasady znajdziesz w artykule o używanym samochodzie w firmie i stawce amortyzacji.

Limity odpisów amortyzacyjnych w 2026 roku

Możliwość dokonywania odpisów amortyzacyjnych to korzystne rozwiązanie. Należy pamiętać, że obowiązują limity odpisów amortyzacyjnych uzależnione od poziomu emisji CO₂. W 2026 r. wynoszą:

- 225 000 zł – dla samochodów elektrycznych i napędzanych wodorem,

- 150 000 zł – dla samochodów z emisją CO₂ poniżej 50 g/km,

- 100 000 zł – dla samochodów z emisją CO₂ od 50 g/km (spalinowe, hybrydy klasyczne).

Ważna informacja: dla samochodów wprowadzonych do ewidencji środków trwałych do 31 grudnia 2025 roku obowiązują dotychczasowe limity (150 000 zł dla spalinowych, 225 000 zł dla elektrycznych) przez cały okres amortyzacji.

Jeśli wartość auta jest niższa niż 10 000 złotych netto, przysługuje natomiast prawo do jednorazowej amortyzacji na podstawie art. 22f ust. 3 ustawy o PIT.

Przykład odpisów amortyzacyjnych

Wybór odpowiedniej metody amortyzacji przekłada się bezpośrednio na wysokość odpisów. Przykładowe kwoty dla pojazdu, którego wartość początkowa wynosi 50 000 zł, przedstawia poniższa tabela.

| Metoda amortyzacji | Stawka roczna | Miesięczny odpis |

|---|---|---|

| Liniowa (20%) | 10 000 zł | 833,33 zł |

| Przyspieszona (28%) | 14 000 zł | 1166,67 zł |

| Dla pojazdu używanego (40%) | 20 000 zł | 1666,67 zł |

Rozliczanie samochodu prywatnego w ramach prowadzonej działalności

To, w jaki sposób rozliczysz koszty prywatnego samochodu w firmie, zależy przede wszystkim od sposobu korzystania z pojazdu. Jeżeli nie chcesz wprowadzić go do ewidencji środków trwałych i równocześnie będziesz używać go również do celów niezwiązanych z działalnością, wystarczy, że koszty eksploatacyjne będą rozliczane na podstawie faktur wystawionych na firmę.

Każdy wydatek musi być odpowiednio udokumentowany – zbieraj więc faktury i przechowuj je na wypadek kontroli. Możesz rozliczać koszty eksploatacji (paliwo, naprawy, przeglądy techniczne), jednak niemożliwe jest ujęcie w kosztach uzyskania przychodów ulepszeń samochodu np. koszt montażu dodatkowego osprzętu, tuningu.

Pełne odliczenie kosztów – wymagania

Jeżeli chcesz odliczać koszty i nie korzystasz ze zwolnienia z podatku VAT, musisz złożyć w urzędzie skarbowym deklarację VAT-26. W takiej sytuacji masz też obowiązek prowadzenia ewidencji przebiegu pojazdu na potrzeby podatku VAT. Uwzględniaj w niej służbowe podróże i wskazuj dokładny przebieg konkretnego pojazdu.

Ewidencja przebiegu pojazdu powinna zawierać:

- numer rejestracyjny pojazdu;

- stan licznika na początek i koniec okresu rozliczeniowego;

- datę i cel każdego wyjazdu;

- trasę (skąd–dokąd);

- liczbę przejechanych kilometrów;

- imię i nazwisko osoby kierującej pojazdem.

Takie same zasady obowiązują, jeżeli zamierzasz przenieść samochód prywatny na firmę, włączyć go do środków trwałych i odliczać 100% kosztów. Jeżeli jednak zamierzasz równolegle korzystać z auta w celach prywatnych, nie musisz prowadzić specjalnej ewidencji i nie musisz zgłaszać go do VAT-26, ale nie odliczysz 100% VAT-u.

Pojazd prywatny w firmie a podatek VAT

Jeśli masz status czynnego podatnika podatku od towarów i usług, przysługuje Ci prawo rozliczania należności z tego tytułu. 100% podatku VAT możesz uwzględniać jedynie w sytuacji, w której korzystasz z auta wyłącznie w celach służbowych.

Nie zapomnij również o złożeniu informacji o pojazdach samochodowych wykorzystywanych wyłącznie do działalności gospodarczej, czyli formularza VAT-26. Zrób to do 25. dnia miesiąca następującego po miesiącu poniesienia pierwszego wydatku, ale nie później niż w dniu złożenia ewidencji JPK_V7.

Potencjalne zmiany (np. jeśli zaczniesz wykorzystywać samochód używany do tej pory wyłącznie w ramach działalności również prywatnie) powinny być zgłoszone do końca miesiąca, w którym miały miejsce.

Jeśli korzystasz z auta zarówno prywatnie, jak i w celach służbowych, możesz rozliczyć połowę podatku VAT. W przypadku prywatnego auta lub samochodu będącego w środkach trwałych albo leasingowanego pozostałą część VAT doliczysz do kwoty netto, dzięki czemu dodatkowo obniżysz podatek dochodowy.

Zmiana sposobu użytkowania pojazdu – obowiązki i konsekwencje

Jeżeli zdecydujesz się zmienić sposób wykorzystywania samochodu – na przykład z użytku mieszanego na wyłącznie służbowy lub odwrotnie – musisz dopełnić określonych formalności i liczyć się z konsekwencjami podatkowymi.

Przejście z użytku mieszanego na służbowy:

- złóż deklarację VAT-26 do właściwego urzędu skarbowego do 25 dnia miesiąca następującego po miesiącu zmiany;

- rozpocznij prowadzenie ewidencji przebiegu pojazdu;

- stwórz regulamin użytkowania pojazdu;

- od momentu zmiany możesz odliczać 100% VAT i 100% kosztów.

Przejście z użytku służbowego na mieszany:

- zgłoś zmianę do urzędu skarbowego do końca miesiąca, w którym nastąpiła zmiana;

- możesz zaprzestać prowadzenia ewidencji przebiegu;

- od momentu zmiany odliczasz od kosztów eksploatacyjnych tylko 50% VAT i 75% kosztów (po włączeniu pojazdu do środków trwałych) lub 20% kosztów (bez włączania pojazdu do środków trwałych).

Konsekwencje podatkowe: W przypadku zmiany sposobu użytkowania pojazdu, który był wykorzystywany wyłącznie służbowo przez okres krótszy niż 60 miesięcy od nabycia, może wystąpić obowiązek korekty odliczonego podatku VAT.

Korekta dotyczy proporcjonalnej części VAT za okres pozostały do końca okresu:

- 60-miesięcznego – dla pojazdów powyżej 15000 zł.

- 12-miesięcznego – dla pojazdów poniżej 15000 zł.

Sprzedaż prywatnego samochodu wykorzystywanego w firmie

Jeżeli planujesz sprzedaż prywatnego samochodu, który był wykorzystywany w działalności gospodarczej, musisz znać konsekwencje podatkowe takiej transakcji. Sposób rozliczenia zależy od tego, czy pojazd był wprowadzony do ewidencji środków trwałych.

Samochód niewprowadzony do ewidencji środków trwałych

Jeśli samochód pozostawał w majątku prywatnym i rozliczano 20% kosztów eksploatacji, sprzedaż takiego pojazdu:

- nie podlega opodatkowaniu podatkiem dochodowym z działalności gospodarczej,

- nie podlega opodatkowaniu VAT (sprzedaż majątku prywatnego),

- nie wymaga wykazywania przychodu ze sprzedaży w działalności gospodarczej.

Jest to istotna zaleta pozostawienia samochodu poza ewidencją środków trwałych – po 6 miesiącach od nabycia możesz sprzedać pojazd bez konieczności płacenia podatku dochodowego.

Samochód wprowadzony do ewidencji środków trwałych

Jeśli samochód był środkiem trwałym w firmie, sprzedaż wiąże się z obowiązkami podatkowymi:

- przychód ze sprzedaży stanowi przychód z działalności gospodarczej,

- kosztem uzyskania przychodów jest niezamortyzowana część wartości początkowej pojazdu;

- sprzedaż podlega opodatkowaniu VAT według stawki 23% (jeśli odliczono VAT przy zakupie lub od wydatków eksploatacyjnych).

Sprawdźmy, jak wygląda taka sytuacja na przykładzie. Załóżmy, że wprowadzasz do ewidencji środków trwałych samochód o wartości 80 000 zł. Po 3 latach amortyzacji (zamortyzowano 48 000 zł) sprzedajesz pojazd za 50 000 zł netto. Przychód to 50 000 zł, a koszt: 32 000 zł (niezamortyzowana wartość). Dochód do opodatkowania to zatem: 18 000 zł.

FAQ - najczęściej zadawane pytania

Polecamy

- Co to jest GAP, czyli na czym polega ubezpieczenie straty finansowej?czas czytania7minuty19.06.2024W przypadku kradzieży czy szkody całkowitej nie zawsze ubezpieczenie OC lub AC pokryje należność pozostałą do spłaty. Dlatego warto poznać opcje, które daje GAP.

- Ubezpieczenie samochodu firmowego a kosztyczas czytania10minuty13.08.2024Dowiedz się, jak wygląda ubezpieczenie samochodu w firmie i jak rozliczać koszty. Omawiamy najważniejsze wątki.

- Amortyzacja samochodu w przedsiębiorstwie – stawki, metody, limityczas czytania8minuty12.09.2023Poznaj różne modele finansowania pojazdów firmowych i dowiedz się, co to jest amortyzacja samochodu i jakie formy może przybrać.

- Usługi transportowe a ryczałt – stawki opodatkowaniaczas czytania6minuty23.01.2024Zastanawiasz się, jaka stawka ryczałtu dla usług transportowych będzie odpowiednia? Podpowiadamy. Przeczytaj artykuł!

- Samochód w jednoosobowej działalności gospodarczejczas czytania26minuty22.11.2023Ekspert Konrad Dura - menedżer zespołu podatkowego w Crido - wyjaśnia, jak pod kątem podatkowym wygląda kwestia samochodu w w jednoosobowej działalności gospodarczej.

- Leasing auta w firmie - wszystko, co musisz wiedziećczas czytania5minuty14.12.2023Menedżer w ING Lease Maria Rejmak podpowiada, na co zwrócić uwagę przy wyborze leasingu samochodowego dla Twojej firmy.