Finansowanie dostawców – jakie korzyści niesie za sobą faktoring odwrotny?

Na rynku są dostępne różne formy finansowania dla przedsiębiorstw. W zależności od charakteru zobowiązania do dyspozycji są krótkoterminowe i długoterminowe kredyty. Jednak opcji jest więcej. Coraz częściej wykorzystywany na polskim rynku jest faktoring. Ten w klasycznej formie na stałe wpisał się w realia obrotu gospodarczego. Obecnie coraz większym uznaniem cieszy się faktoring odwrotny, który umożliwia klientom spłatę zobowiązań w terminie i w ten sposób wspomaga utrzymanie płynności finansowej. Sprawdź, na czym polega faktoring odwrotny online i jakie korzyści niesie.

Faktoring odwrotny, czyli nie tylko poprawa płynności finansowej dostawców i odbiorców

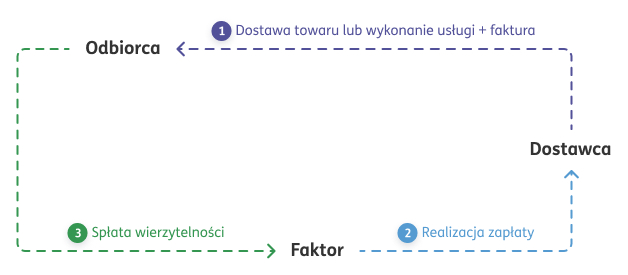

W przypadku faktoringu odwrotnego (inaczej: odwróconego, dłużnego, zakupowego, wykup wierzytelności odwrotny, finansowanie faktur) faktorant (odbiorca)przekazuje do faktora (podmiot udzielający finansowania) fakturę wystawioną przez sprzedającego (dostawcę). Ten opłaca wierzytelność z zachowaniem terminu płatności za zobowiązania.

W odróżnieniu od klasycznego faktoringu przedmiotem faktoringu odwrotnego jest finansowanie zobowiązań (zakupów), a nie należności (sprzedaży). Ten rodzaj finansowania wiąże się z szeregiem korzyści zarówno dla dostawców, jak i odbiorców.

Finansowanie faktur umożliwia dostawcom uzyskanie zapłaty za należności przed terminem płatności niezależnie od aktualnej kondycji finansowej. Dzięki temu nie muszą martwić się o niezapłacenie faktur i mogą sprawnie prowadzić swoją działalność. Faktoring daje też możliwość zacieśnienia współpracy między dostawcą a odbiorcą. Ponadto stosunkowo łatwo można przystąpić do tego typu finansowania i poprawić swoją strukturę bilansu. Na uwagę zasługuje też konkurencyjna cena (względem alternatywnych form pozyskiwania kapitału obrotowego dla dostawcy).

Odbiorcy z kolei mają możliwość uzyskania dodatkowych korzyści finansowych i handlowych. Z wcześniejszym finansowaniem mogą zyskać dodatkowe rabaty lub wynegocjować dłuższe terminy płatności (zmniejszenie zadłużenia kredytowego). Poprawa kondycji finansowej dostawców pozytywnie wpływa na zabezpieczenie ciągłości dostaw firm o słabszej kondycji finansowej, ale posiadających w ofercie dobrej jakości produkt lub usługę. Odbiorca staje się też konkurencyjny i zwiększa liczbę potencjalnych kontrahentów. Najczęściej odbiorcy nie ponoszą kosztów. Koszt finansowania faktur pokrywa dostawca.

Jak działa finansowanie dostawców?

Umowa faktoringu odwrotnego jest objęta jasnymi zasadami i wiąże się z korzyściami dla obu stron. Kupujący nabywa towar lub usługę i z tego tytułu otrzymuje fakturę z odroczonym terminem płatności. Uiszcza kwotę z faktury bankowi w terminie jej płatności. Ma też możliwość wydłużenia okresu spłaty. W ten sposób środki trafiają do dostawcy szybciej i możliwe jest dalsze finansowanie dostaw. Odbiorca natomiast płaci należności w dogodnym dla siebie terminie. Finansowanie sprawia, że dostawca odbiera środki z wierzytelności szybciej – nawet tego samego dnia.

Obecnie wielu faktorów oferuje swoje usługi w internecie i cały proces jest przeprowadzany online.

Są różne warunki przystąpienia do faktoringu odwrotnego. Najczęściej z tej formy finansowania mogą skorzystać przedsiębiorstwa, które działają na rynku co najmniej 12 miesięcy i nie widnieją w bazach dłużników.

Kiedy warto skorzystać z faktoringu odwrotnego?

Faktoring odwrotny jest szczególnie polecany przedsiębiorstwom, które kupują towary lub usługi ze stosunkowo krótkim terminem płatności i mają problem ze spłatą swoich zobowiązań. Sprawdzi się również, gdy dostawcy udzielają rabatów za płatności przed terminem. Rozwiązanie jest więc szczególnie przydatne w sytuacji, gdy dany podmiot boryka się z problemem zatorów płatniczych i ze względu na brak płatności od swoich odbiorców nie jest w stanie regulować swoich zobowiązań.

Problemy z płynnością mogą w skrajnych przypadkach prowadzić do upadłości, a zawarcie umowy faktoringu odwrotnego może się okazać łatwiejsze niż np. zaciągnięcie kredytu obrotowego. Ponadto dzięki temu, że finansowanie faktur pozwala na terminowe regulowanie zobowiązań może wpływać bezpośrednio na wiarygodność przedsiębiorstwa na rynku.

Polecamy

- Faktoring a kredyt – najważniejsze różniceczas czytania6minuty21.12.2022Potrzebujesz finansowania, które pozwoli Ci skupić się na bieżącym biznesie bez obaw o płynność? W wielu sytuacjach rozwiązaniem będzie faktoring.

- Mikrofaktoring, czyli jak utrzymać płynność finansową w mikroprzedsiębiorstwie i małej firmieczas czytania7minuty20.12.2022Mikrofaktoring może przyczynić się do poprawy sytuacji finansowej Twojej firmy. Dowiedz się o nim więcej!

- Co musisz wiedzieć na temat faktoringu? Rozwiewamy wszelkie wątpliwości!czas czytania10minuty20.12.2022Zatory płatnicze mogą być bardzo niebezpieczne dla Twojego biznesu. Faktoring pomoże Ci ich uniknąć. Sprawdź!